Федеральная налоговая служба контролирует, как люди и компании перечисляют налоги и сборы. Однако иногда случается, что задолженность обнаруживают слишком поздно. В этом случае ФНС уже не может ничего сделать, ведь для взыскания налогов существует срок исковой давности. Объясняем, какие правила действуют в России.

Срок давности для физических, юридических лиц и ИП

Сроки давности для привлечения к ответственности за налоговое правонарушение регламентирует статья 113 Налогового кодекса. По общему правилу ФНС не может обратиться в суд или к судебным приставам для взыскания задолженности, если с момента, когда произошло правонарушение, прошло три года. Это касается и физических лиц, и индивидуальных предпринимателей, и организаций.

Однако не все так просто. Во-первых, течение срока давности может замораживаться. То есть в некоторых случаях, хотя по календарю три года истекли, «таймер» налоговой может показывать совсем иной срок. Так происходит, когда тот, кого хотят привлечь к ответственности, активно противодействует проведению выездной налоговой проверки. «Заморозка» предусмотрена, чтобы должники не могли тянуть время, «забаррикадировавшись» от инспекторов ФНС и не позволяя им определить суммы, подлежащие уплате.

В подобной ситуации проверяющие просто составят акт, что не смогли попасть в нужное помещение, и с этого момента заморозят отсчет срока давности. При этом закон позволяет ФНС на основании такого документа рассчитывать налоги, опираясь на доступную информацию (в том числе назначать сумму по аналогии с другими похожими налогоплательщиками). Если человек или компания позже позволит провести выездную проверку, «таймер» срока давности вновь запускают.

Помимо этого, в Налоговом кодексе указаны четыре вида правонарушений, для которых срок давности исчисляется по немного другим правилам. Это касается ситуаций, описанных в статьях 120, 122, 129.3 и 129.5: грубых нарушений при расчете базы для выплаты страховых взносов, а также неполной уплаты налогов, сборов и страховых взносов. Для таких случаев срок давности начинают отсчитывать не с момента правонарушения, а со следующего дня после завершения расчетного периода.

Как рассчитывается срок давности

Когда образуется задолженность, налоговая присылает уведомление о ней. Оно же является требованием об уплате, которое должно быть исполнено в течение восьми рабочих дней с даты получения (или в течение более продолжительного срока, указанного в документе).

Это правило едино для физических лиц, индивидуальных предпринимателей и организаций. А вот дальнейшие действия ФНС, если уговоры не действуют, различаются в зависимости от статуса налогоплательщика.

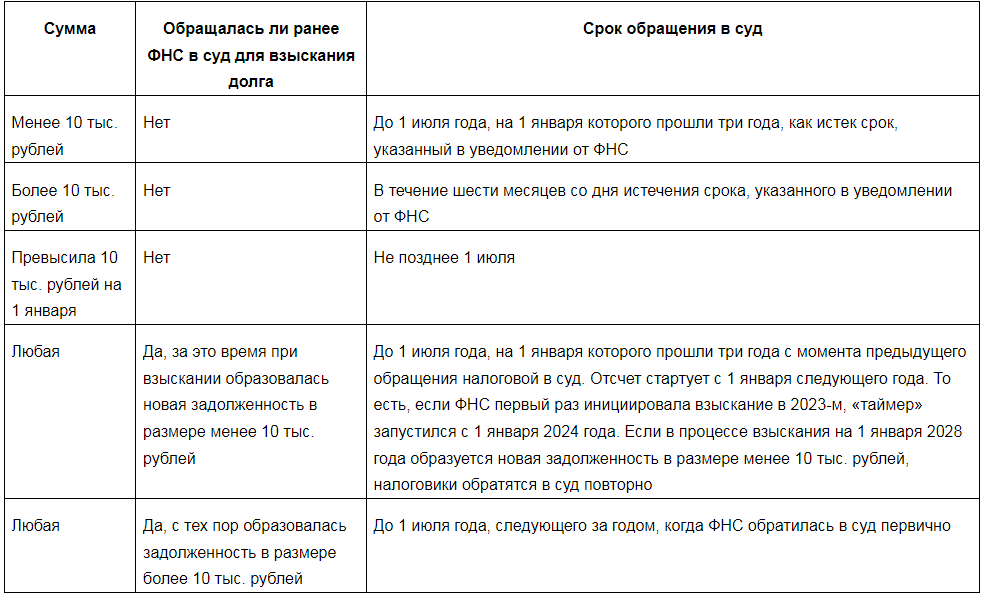

Для взыскания недостающей суммы с физического лица налоговая обращается в суд общей юрисдикции. Сроки, когда это происходит, зависят от размера долга и предыдущей истории его взыскания.

Да, за это время при взыскании образовалась новая задолженность в размере менее 10 тыс. рублей

До 1 июля года, на 1 января которого прошли три года с момента предыдущего обращения налоговой в суд. Отсчет стартует с 1 января следующего года. То есть, если ФНС первый раз инициировала взыскание в 2023-м, «таймер» запустился с 1 января 2024 года. Если в процессе взыскания на 1 января 2028 года образуется новая задолженность в размере менее 10 тыс. рублей, налоговики обратятся в суд повторно

Да, с тех пор образовалась задолженность в размере более 10 тыс. рублей

До 1 июля года, следующего за годом, когда ФНС обратилась в суд первично

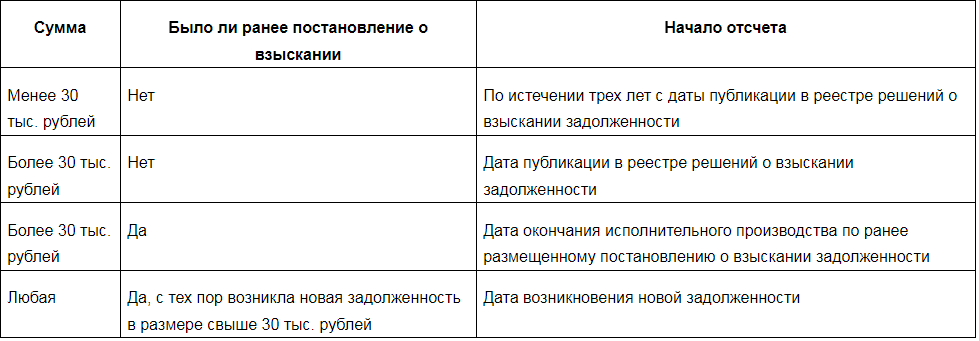

Когда долги по налогам образуются у индивидуальных предпринимателей или организаций и те не гасят их добровольно, ФНС в течение девяти месяцев обращается напрямую к судебным приставам. С какой даты начинается отсчет, зависит от суммы долга и от того, привлекались ли приставы ранее.

Когда указанные периоды прошли, в отдельных случаях ФНС может в течение двух лет обратиться в суд, чтобы восстановить истекшие сроки. Если налоговая не сделала это по уважительной причине, суд также может восстановить срок подачи этого заявления.

Если задолженность образовалась у индивидуального предпринимателя, но человек завершил свою деятельность в этом качестве, ФНС обратится в суд общей юрисдикции в течение шести месяцев с того дня, когда физическое лицо перестало быть зарегистрированным как ИП. Также отсчет может вестись с того дня, когда запоздало вступило в силу решение о взыскании задолженности с уже несуществующего ИП.

Стоит помнить: сейчас в Налоговом кодексе предусмотрено, что до конца 2024 года Правительство РФ может продлевать сроки взыскания налогов, сборов и страховых взносов. Также могут устанавливаться особые правила взыскания долгов по таким платежам с индивидуальных предпринимателей и юридических лиц.

Ответственность за неуплату налогов

В Налоговом кодексе видам правонарушений и наказанию за них посвящена глава 16. В частности, статья 122 предусматривает штрафы в размере до 40% от неуплаченного налога, сбора или страхового взноса. А статья 123 — штраф в размере 20% от суммы задолженности для налоговых агентов, которые должны удерживать и перечислять налоги (например, как работодатели за своих сотрудников), но не выполняют эту обязанность.

Согласно статье 198 Уголовного кодекса за крупный долг по налогам, сборам и страховым взносам физическим лицам грозит штраф в размере до 300 тыс. рублей либо дохода за период до двух лет. Также человека могут приговорить к принудительным работам в течение года, аресту на полгода либо лишению свободы на год. Все это касается случаев, когда недоимка за три финансовых года превышает 2,7 млн рублей.

Когда речь идет об особо крупном размере долга — более 13,5 млн рублей за три года — наказание ужесточается. Максимальный штраф увеличивают до 500 тыс. рублей или дохода за три года, а срок принудительных работ либо лишения свободы — до трех лет. Арест в этом случае не предусмотрен.

Для представителей организаций крупным размером считается долг свыше 18,75 млн рублей за три года, а особо крупным — 56,25 млн рублей за тот же срок. Размер штрафов варьируется от 100 тыс. до 500 тыс. рублей либо дохода за 1–3 года. К принудительным работам виновного приговаривают на период до пяти лет, при этом его могут лишить права трудоустраиваться на определенные должности или заниматься некоторыми видами деятельностями в течение максимум трех лет. Кроме того, возможны арест на срок до полугода или лишение свободы на срок до пяти лет (также с ограничениями по трудоустройству на период до трех лет).

Какие обстоятельства могут быть признаны смягчающими

Статья 112 Налогового кодекса предусматривает ситуации, когда ответственность за налоговые правонарушения смягчается или, наоборот, отягощается. ФНС будет менее строга, если:

проблемы возникли на фоне тяжелых личных или семейных обстоятельств;

нарушение было совершено под угрозой или виновника принудили к тем или иным действиям, а также если тот материально или служебно зависим от лица, повлиявшего на ситуацию. Так, например, более снисходительно отнесутся к бухгалтеру, выполнявшему строгое распоряжение начальника под угрозой увольнения. Дополнительным смягчающим условием по закону будет тяжелое материальное положение человека;

иные обстоятельства. Например, суд может принять во внимание, что виновник самостоятельно выявил и исправил ошибки в налоговой декларации, а затем подал в ФНС заявление с просьбой скорректировать ранее предоставленные данные.

Хотя бы одного такого фактора достаточно, чтобы размер штрафа уменьшили не менее чем вдвое. В то же время сумму, наоборот, увеличат вдвое, если виновного в правонарушении ранее уже привлекали к ответственности за аналогичные деяния.

Отметим, что конечного списка, что считается «иными смягчающими обстоятельствами», нет. Это каждый раз в индивидуальном порядке решают налоговики и суд.

Можно поискать примеры в судебной практике, однако нет никаких гарантий, что при рассмотрении другого дела решение будет таким же. В России не прецедентная правовая система, поэтому предыдущие вердикты не влияют напрямую в обязательном порядке на последующие.

Как добиться снижения штрафа

Налогоплательщик самостоятельно должен подать в свое отделение ФНС ходатайство в свободной форме, в котором будут описаны смягчающие обстоятельства. Описанные факты нужно по возможности подтвердить документами. Пробовать добиваться снижения штрафа можно вне зависимости от суммы задолженности и вида нарушения. Однако стоит помнить, что «снижение» в данном случае не означает «полная отмена».

Налоговый кодекс не регламентирует сроки для подачи такого ходатайства. Лучше всего в качестве ориентира использовать месяц с момента получения акта по итогам налоговой проверки. Именно столько по закону дается на предоставление возражений по этому документу. По истечении этого месяца у ФНС будет десять дней на вынесение решения: снизить штраф или отказать. Если рассматривается акт налоговой проверки, срок может быть продлен (максимум на месяц).

Когда в удовлетворении ходатайства отказано, можно подать жалобу в региональное управление налоговой (УФНС). Ее могут рассматривать до двух месяцев: месяц по общим правилам и еще столько же дополнительно по указанию руководителя управления.

Если и это не помогло, последняя инстанция — обжалование решения ФНС в арбитражном суде. К этому шагу можно перейти в течение трех месяцев с момента получения ответа от УФНС или истечения срока, в течение которого управление должно было принять решение.

Однако лучше всего не надеяться на снисходительность властей и не искать лазейки в законодательстве, а вовремя перечислять положенные взносы.